I. INTRODUÇÃO

A energia elétrica é um dos principais insumos da indústria brasileira, sendo certo que a segurança de seu fornecimento e o seu custo são determinantes e fundamentais da competitividade do produto brasileiro.

Estima-se que a indústria seja responsável por aproximadamente 35,9% do consumo da energia elétrica do País (ano-base 2024).

I.I. O SETOR ELÉTRICO BRASILEIRO

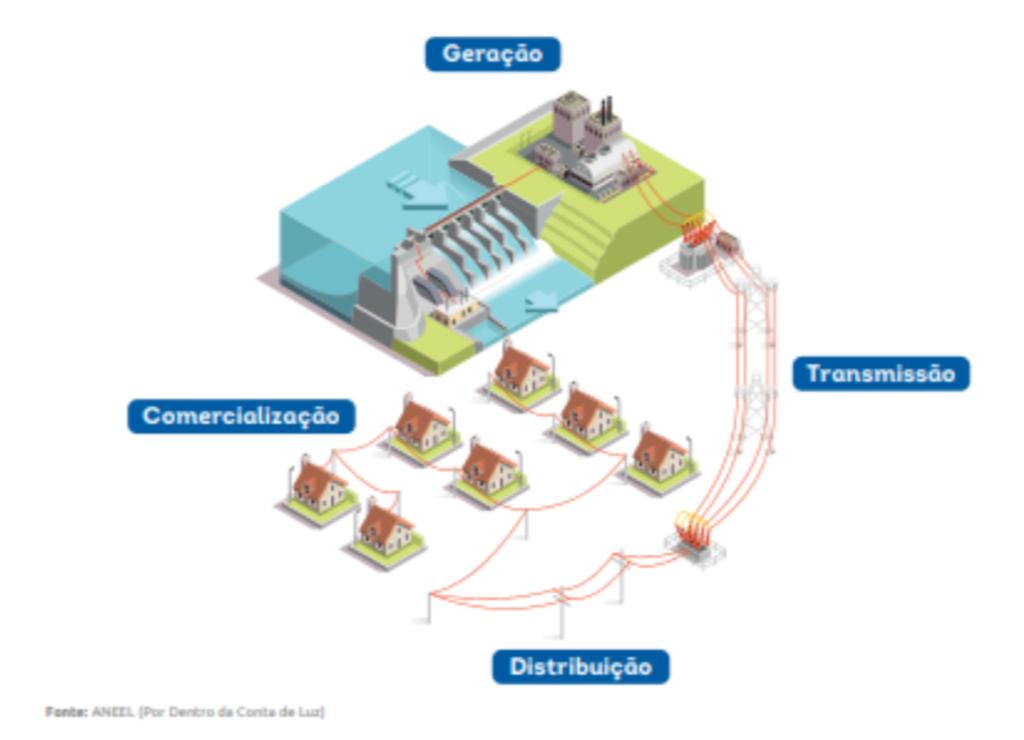

No Brasil, o setor elétrico está dividido em: geração, transmissão, distribuição e comercialização*, sendo certo que a regulamentação do setor cabe à Agência Nacional de Energia Elétrica (ANEEL).

- Geração: é o segmento da indústria de eletricidade responsável por produzir energia elétrica e injetá-la nos sistemas de transporte (transmissão e distribuição) para que chegue aos consumidores.

- Transmissão: é o segmento que transporta grandes quantidades de energia provenientes das usinas geradoras. A transmissão é responsável por entregar a energia às distribuidoras.

- Distribuição: recebe a energia do sistema de transmissão e a distribui no varejo para consumidores.

- Comercialização: As empresas comercializadoras compram energia por meio de contratos bilaterais no ambiente livre, podendo revender esta energia aos consumidores livres, especiais ou a outros comercializadores. Também podem revender aos distribuidores, neste caso apenas nos leilões do ambiente regulado.

Além disso, o Setor Energético, é formado pelo Sistema Interligado Nacional (SIN), uma grande rede, que se estende por boa parte do território brasileiro, congregando sistemas de geração e uma malha de transmissão elétrica, dividido em 4 subsistemas: Nordeste, Sudeste/Centro-Oeste, Sul e Norte.

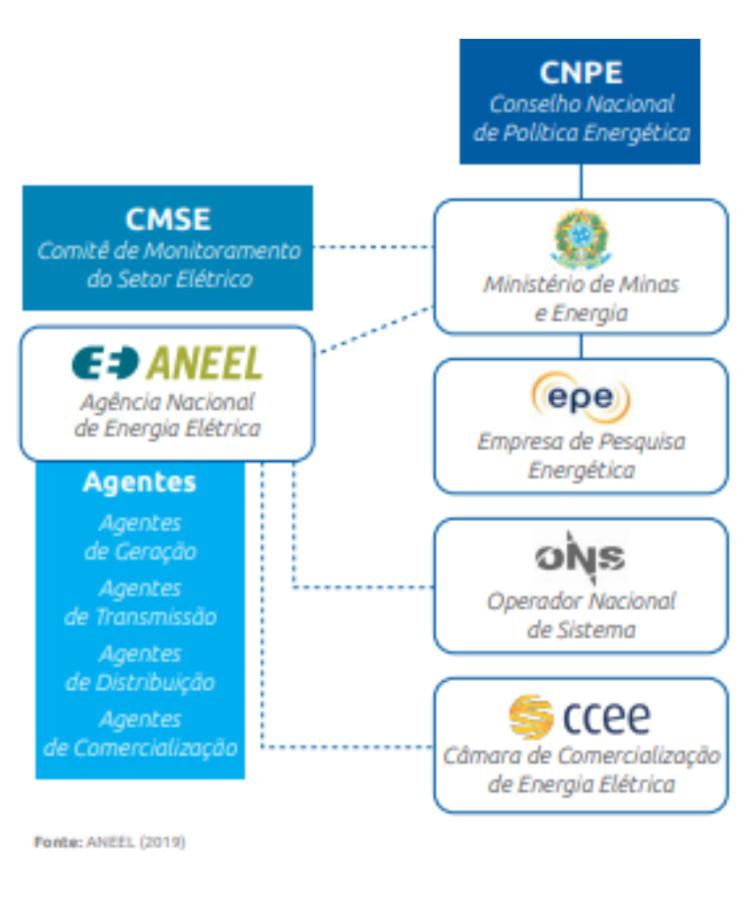

Finalmente, o organograma a seguir apresenta as instituições e a organização do setor elétrico brasileiro, responsáveis pela governança e a organização do setor elétrico:

I.I.1 Ambientes de Contratação – Mercados de energia

O Setor Elétrico está dividido dois ambientes de contratação de energia, a saber: (i) mercado cativo e (ii) o mercado livre.

- Mercado Cativo ou Ambiente de Contratação Regulada – ACR: no mercado cativo os consumidores só podem adquirir energia das distribuidoras locais que possuem concessão para vender energia naquela região. Estima-se que o mercado cativo seja responsável, no ano-base 2024 por 57% do consumo total da energia no Brasil.

- Mercado Livre ou Ambiente de Contratação Livre – ACL: no mercado livre a compra de energia é realizada pelos consumidores diretamente com os geradores ou comercializadores, através de contratos bilaterais com condições livremente negociadas, como preço, prazo e volume. Estima-se que o mercado livre é responsável, tomando-se o ano-base de 2024,por 43% do consumo total de energia no Brasil e 92% do consumo industrial.

I.I.2. Funcionamento do Mercado de Energia – Cenário resumido

O mercado de energia é complexo e há uma série de agentes que atuam nas diversas etapas da cadeia de circulação da energia elétrica, desde a geração até o consumo, conforme se verifica acima.

Os agentes mais comuns são as geradoras, transmissoras, distribuidoras, comercializadoras e consumidores. Há dois ambientes de contratação de energia elétrica, o regulado e o livre.

As geradoras podem atuar nos dois ambientes, sendo responsáveis pela produção de energia elétrica.

As transmissoras transportam a energia elétrica em alta tensão até os centros consumidores, mas não comercializam a energia. Assim, não atuam em nenhum dos dois mercados.

As distribuidoras somente atuam no mercado regulado/cativo, rebaixam a tensão e fornecem a energia elétrica aos consumidores. Elas vendem e entregam fisicamente a energia aos consumidores cativos e apenas entregam fisicamente a energia aos consumidores livres.

As comercializadoras atuam no ambiente de contratação livre (mercado livre) e podem realizar diversas atividades: representação de clientes, gestão, intermediação, compra e venda de energia.

Os consumidores são os adquirentes da energia elétrica e podem ser divididos em consumidores cativos e livres. Os consumidores cativos só adquirem energia das distribuidoras, através da rede elétrica a qual estão conectados. Já, os consumidores livres podem adquirir energia das geradoras ou comercializadoras, às quais pagam pelo preço da energia, mas continuam a pagar às distribuidoras pelo uso da rede elétrica.

I.I.3. Composição da tarifa de energia elétrica

A tarifa de energia elétrica deve garantir o fornecimento de energia com qualidade e assegurar aos prestadores dos serviços receitas suficientes para cobrir custos operacionais eficientes e remunerar investimentos necessários para expandir a capacidade e garantir o atendimento tanto das pessoas físicas quanto das jurídicas.

A tarifa de energia elétrica é composta pelos valores de investimentos e operações técnicas realizadas durante os processos de geração, transmissão, distribuição e comercialização, somados aos encargos setoriais e tributos (ICMS, PIS/COFINS e a Contribuição para Iluminação Pública), conforme melhor a seguir esclarecido.

A.1. Custos relativos ao Fornecimento da Energia Elétrica

No que se refere aos custos relativos ao fornecimento da energia, que são avaliados na composição das tarifas, 3 custos distintos destacam-se, relativos a:

- aquisição de energia elétrica (Energia Comprada) – o valor da geração da energia comprada pelas distribuidoras para revenda a seus consumidores é determinado por leilões públicos, o que garante transparência no custo, competitividade e melhores preços;

- uso do sistema de distribuição uso do sistema de transmissão (Transporte de energia até as unidades consumidora (transmissão e distribuição), incluindo as tarifas específicas (TUST e TUSD), que remuneram o uso de infraestrutura – Os custos com transmissão de energia elétrica são aqueles relacionados ao transporte da energia desde as unidades geradoras até os sistemas de distribuição, sendo compostos pelos itens a seguir:

- uso das instalações de transmissão classificadas como Rede Básica, Rede Básica Fronteira ou Demais Instalações de Transmissão (DIT) de uso compartilhado,

- uso das instalações de distribuição,

- conexão às DIT de uso exclusivo,

- conexão às redes de distribuição

- transporte da energia proveniente de Itaipu até o ponto de conexão à Rede Básica, (vi) uso da Rede Básica pela usina de Itaipu e

- uso do sistema de transmissão pelas centrais geradoras conectadas em nível de tensão de 88 kV ou 138 kV.

Por seu turno, os custos com a atividade de distribuição (sob completa gestão da distribuidora), são custos relacionados aos investimentos por ela realizados, além da quota de depreciação de seus ativos e a remuneração regulatória

A.2. Encargos Setoriais

Apesar de serem criados por leis para facilitar a implantação de políticas públicas no setor elétrico brasileiro, seus valores estão nas resoluções ou despachos da Agência Nacional de Energia Elétrica (ANEEL) e são recolhidos pelas distribuidoras através da conta de luz. Há cerca de 18 encargos setoriais e taxas que, portanto, incidem sobre a tarifa de energia elétrica. Dentre esses 18 encargos, destaca-se o Programa de Incentivo às Fontes Alternativas (PROINFA) e o da Conta de Desenvolvimento Energético (CDE), sendo certo que este último é o mais representativo em termos de relevância e valores.

O PROINFA tem o objetivo de aumentar a participação de fontes renováveis, como Pequenas Centrais Hidrelétricas, eólicas e térmicas a biomassa na produção de energia elétrica. O valor de custeio destes empreendimentos é dividido em cotas mensais, recolhidas por distribuidoras, transmissoras e cooperativas permissionárias. O cálculo das cotas é baseado no Plano Anual do Proinfa (PAP) elaborado pela ENBPAR e encaminhado para a ANEEL. Os valores são pagos por todos os consumidores livres e regulados do Sistema Interligado Nacional (SIN), exceto os classificados como baixa renda.

A CDE é subdividida em 8 subitens, sendo os mais importantes: Conta de Consumo de Combustíveis (CCC), que trata da compensação aos sistemas isolados pela utilização de combustíveis fósseis de alto custo para a geração de energia elétrica; Fontes Incentivadas – Descontos Tarifários Distribuição (Fontes Incentivadas), Baixa Renda – Tarifa Social e Energia Elétrica (TSEE), que representa descontos entre 10% a 100% nas taifas de energia dos consumidores residenciais de baixa renda.

Estima-se que mais de 30% (trinta por cento) do valor da fatura de energia elétrica seja decorrente do custo da energia.

Tanto CDE quanto PROINFA seguem com previsão de continuidade até pelo menos 2030, com possíveis ajustes ao longo do tempo conforme novas políticas públicas.

B. Bandeiras Tarifárias

A função principal das 5 Bandeiras Tarifárias (verde, amarela, vermelha – patamares 1 e 2 e de escassez hídrica) é a de equilibrar os custos das distribuidoras com a aquisição de energia de valor mais elevado, principalmente de usinas térmicas, o que ocorre com maior frequência em tempos de crise hídrica. As bandeiras sinalizam para o consumidor, mês a mês, o custo real de geração da energia elétrica que será cobrada dos consumidores, oportunizando sua adaptação ao consumo, se assim desejar.

C. Tributos

Além da tarifa, os Governos Federal, Estadual e Municipal cobram na conta de luz o PIS/COFINS, o ICMS e a Contribuição para Iluminação Pública, respectivamente. Desses, o ICMS é o tributo com maior impacto na conta de luz, com alíquotas variando conforme o estado e município.

Tributos Federais: O Programa de Integração Social (PIS) e a Contribuição para Financiamento da Seguridade Social (COFINS) são tributos cobrados pela União, voltados para o trabalhador e para atender aos programas sociais do Governo Federal.

Tributo Estadual: O Imposto sobre a Circulação de Mercadorias e Serviços (ICMS) é um tributo estadual, previsto no Art. 155 da Constituição Federal de 1988, o imposto incide sobre as operações relativas à circulação de mercadorias e serviços, sendo da competência de cada estado e do Distrito Federal fixar suas alíquotas. A distribuidora tem a obrigação de realizar a cobrança do ICMS diretamente na conta de luz, repassando o valor ao Governo Estadual. É o tributo de maior impacto sobre a conta de luz.

Tributo Municipal: A Contribuição para Custeio do Serviço de Iluminação Pública (CIP) está prevista no Art. 149-A da Constituição Federal de 1988, que estabelece, entre as competências dos municípios, dispor sobre a forma de cobrança e a base de cálculo da CIP, mediante lei específica aprovada pela Câmara Municipal. Assim, é atribuída ao Poder Público Municipal toda e qualquer responsabilidade pelos serviços de projeto, implantação, expansão, operação e manutenção das instalações de iluminação pública. Nesse caso, a concessionária apenas arrecada a contribuição de iluminação pública para o município. O repasse é feito mesmo quando o consumidor deixa de pagar a conta de luz.

Os tributos mencionados acima são os principais tributos cobrados nas faturas de energia elétrica e variam de acordo com a localidade, dependendo do município e do estado federativo.

Na Seção abaixo, descreveremos melhor a tributação sobre a conta de luz dos contribuintes. Observamos, porém, que quem desejar obter os valores detalhados de cada um dos impostos e encargos cobrados com alíquotas e impacto no valor pago na conta de energia elétrica poderá verificá-los nas contas de luz ou nas tabelas fornecidas pelas concessionárias nos seus sites, por determinação da ANEEL.

II. TRIBUTAÇÃO ESPECÍFICA DA ENERGIA ELÉTRICA

II.I TRIBUTOS FEDERAIS: Programa de Integração Social (“PIS”) e Contribuição para o Financiamento da Seguridade Social (“COFINS”)

As operações de fornecimento de energia elétrica estão sujeitas à incidência do PIS e da COFINS à alíquota conjunta de 9,25% (regime não cumulativo) sobre o valor da operação.

A) Controvérsia acerca do creditamento da energia contratada x consumida

A pessoa jurídica sujeita ao regime não cumulativo, de acordo com a legislação (Lei nº 10.637/2002 e Lei nº 10.833/2003) poderá descontar créditos em relação à “energia elétrica e energia térmica, inclusive sob a forma de vapor, consumidas nos estabelecimentos da pessoa jurídica”.

Deve-se observar que as despesas de energia elétrica dão direito a crédito independente de qual setor ou estabelecimento da empresa está sendo consumida, abrangendo todas as dependências utilizadas, seja qual for sua finalidade (área operacional, contabilidade, administração, etc.). Ainda, deve-se ficar atento ao fato de que nessa operação o crédito só se dará quando a energia for paga à Pessoa Jurídica domiciliada no país.

Nos últimos anos havia debates no CARF sobre a possibilidade de incluírem-se, como base de crédito, valores pagos a título de “demanda contratada” — ou seja, reserva de potência além do consumo efetivamente realizado. A questão era se o desembolso obrigatório com a demanda mínima, constante em contrato, poderia gerar créditos de PIS/COFINS. Até 2023 havia decisões isoladas admitindo esse direito. Em 2020, o CARF admitiu a hipótese de crédito relacionado ao “dispêndio com a demanda contratada, incluído na fatura de energia elétrica”, já que “tem caráter obrigatório, objetiva o efetivo funcionamento do estabelecimento e tem caráter social…” (Acórdão CARF 3201-007.441, de 17 de novembro de 2020).

Porém, esse entendimento foi superado em julho de 2023 quando a Câmara Superior de Recursos Fiscais, por maioria, decidiu que os valores pagos a título de demanda contratada e de utilização do sistema de distribuição não são energia consumida, mas sim o montante pago pelo usuário à concessionária para deixar disponível a rede (meio) para o consumo de energia elétrica. Nesse caso, prevaleceu o entendimento de que somente a energia efetivamente consumida gera direito a créditos de PIS/COFINS (CARF, Processo nº 10183.904627/2016-60. Acórdão nº 9303-014.076 – CSRF / 3ª Turma).

Segundo a Redatora, a “demanda contratada” representa “energia elétrica que pode não circular efetivamente para o estabelecimento consumidor, que consta em contrato no qual a concessionária se obriga a disponibilizá-la continuamente”, por sua vez, a “energia elétrica consumida é a quantidade de kWh (quilowatt-hora) ou MWh (megawatt-hora) efetivamente utilizada em uma unidade consumidora em um determinado período de tempo”.

A argumentação baseia-se na taxatividade dos artigos 3°, IX da Lei n° 10.637/2002 e 3°, III da Lei n° 10.833/2003, que enumeram de forma restrita os dispêndios passíveis de crédito. Portanto, despesas com demanda contratada (reserva de potência) e outros encargos, como a COSIP, não autorizam creditamento. Esse entendimento agora é reiterado em recente Súmula do CARF de n° 244 aprovada pela 3ª Turma da CSRF em sessão de 26/08/2025 com vigência a partir de 01/09/2025. Confira-se:

“Para efeito de apuração de crédito no âmbito do regime da não cumulatividade da Contribuição para o PIS/Pasep e da Cofins, somente será considerada a energia elétrica efetivamente consumida nos estabelecimentos da pessoa jurídica, não se enquadrando nesse conceito outras despesas como a Contribuição para o Custeio da Iluminação Pública (COSIP) ou a demanda contratada.”

Na prática:

-

- as empresas só podem creditar o PIS/COFINS da energia efetivamente consumida conforme leitura do medidos (KWh), e não do valor integral constante da fatura, se superior ao consumo real, mesmo que contratado como reserva. O entendimento será vinculante no âmbito do CARF e julgados administrativos federais.;

- eventuais contratos que prevejam reserva de potência sem consumo correspondente não poderão permitir a apuração de crédito nesses valores, mesmo que o custo seja obrigatório para viabilizar a operação da empresa. O crédito restringe-se apenas ao consumo medido.

- O entendimento tem efeito vinculante no âmbito administrativo federal e é seguido nas fiscalizações e julgamentos das Delegacias da Receita Federal e Carf

B) Controvérsia acerca da exclusão do ICMS incluído nas Bases de Cálculo do PIS e da COFINS: devolução dos valores indevidamente pagos pelos consumidores

Em 2022 foi sancionada a Lei 14.385 que estabelece a devolução do ICMS incluído nas bases de cálculo do PIS e da COFINS. Referida inclusão foi julgada inconstitucional em 2017 pelo Supremo Tribunal Federal, de forma que este tribunal determinou a exclusão desse ICMS dessas bases de cálculo e definiu que a medida deveria ser retroativa a 15 de março de 2017. Inconformadas com esta Lei, as distribuidoras de energia elétrica ajuizaram Ação Direta de Inconstitucionalidade (ADI) 7.324 questionando-a. Esta ADI foi julgada parcialmente procedente em agosto de 2025 pelo STF, que validou a constitucionalidade da Lei 14.385/22, com a fixação de prazo prescricional de 10 (dez) anos para as reivindicações dos consumidores.

Consequências Diretas da Decisão

- Segurança Jurídica sobre a Devolução: Ficou pacificado que as distribuidoras de energia são obrigadas a repassar aos consumidores os valores de ICMS que foram incluídos na base de cálculo do PIS/COFINS e posteriormente restituídos, conforme regulamentação da ANEEL. A devolução não é discricionária e segue política nacional uniforme, acabando com discussões sobre enriquecimento sem causa das concessionárias;

- Prazo Prescricional de 10 Anos: Consumidores e suas entidades representativas têm até 10 anos para pleitear a devolução dos valores pagos a maior (o prazo começa a contar da data da restituição do indébito às distribuidoras ou da sua homologação definitiva), garantindo amplo acesso ao ressarcimento e encerrando controvérsia entre prazos de 5 ou 10 anos;

- Dedução de Custos pelas Concessionárias: As distribuidoras poderão deduzir, dos valores a serem restituídos, tributos incidentes sobre a devolução e honorários advocatícios específicos pagos na causa, evitando impacto excessivo na saúde econômico-financeira do setor e protegendo o equilíbrio dos contratos de concessão.

- Aplicação Vinculante e Operacionalização pela ANEEL: Cabe à ANEEL operacionalizar o ressarcimento aos consumidores finais, com base na regulamentação tarifária aprovada, sendo possível compensação automática em futuras faturas e ressarcimento integral para quem já não está mais na base de clientes das distribuidoras.

- Impacto Econômico Bilionário e Alívio ao Consumidor: A decisão poderá representar alívio relevante nas contas dos consumidores, com estimativas preliminares de devolução que podem ultrapassar R$ 62 bilhões, sem risco de aumento tarifário decorrente deste;

- Fim da Discussão Judicial sobre o Tema: Ao declarar constitucional a Lei 14.385/22 e definir claramente os critérios de devolução, o STF encerra uma longa controvérsia tributária, pacificando o entendimento sobre a destinação dos tributos indevidamente pagos no setor elétrico.

Em resumo:

os consumidores têm o direito garantido de pleitear a devolução dos valores pagos indevidamente de ICMS na base do PIS/COFINS na conta de luz, têm um prazo claro de 10 anos para tanto, as concessionárias podem descontar custos de tributação e advocacia, e a operacionalização será feita pela ANEEL, reforçando a previsibilidade, a segurança regulatória e a proteção do equilíbrio do setor e dos direitos dos usuários.

II.II. Imposto sobre a Circulação de Mercadorias e a Prestação de Serviços de Transporte Intermunicipal e Interestadual e de Comunicações (“ICMS”)

Trata-se do tributo de maior impacto sobre o preço da Tarifa Elétrica (TE) e que mais encarece a conta de luz. A partir de 2022, as alíquotas, que até então variavam de 18% a 32%, foram reduzidas para valores próximos a 18% (dezoito por cento) em todos os estados, em decorrência da entrada em vigor da LC 194/22, que incluiu a energia elétrica na relação de bens e de serviços considerados como “essenciais e indispensáveis”.

II.II.1 ALÍQUOTA

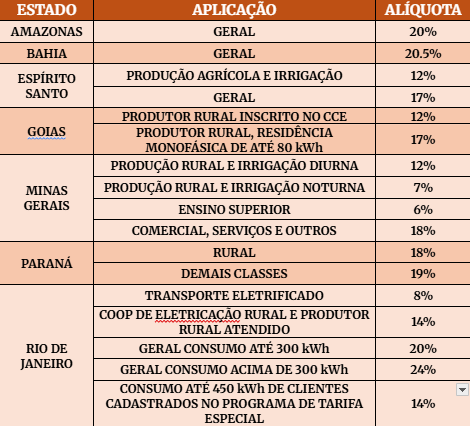

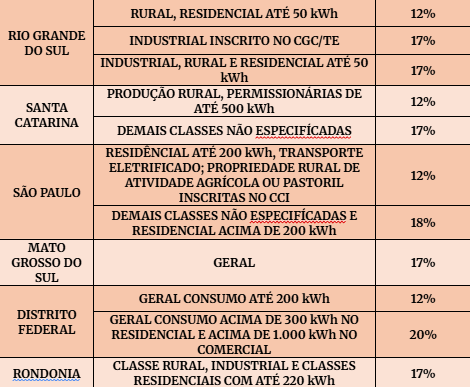

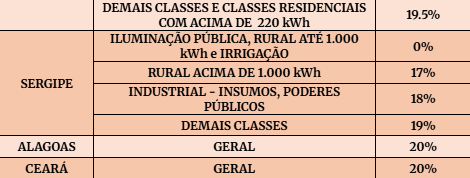

Atualmente, alguns exemplos de cobrança de ICMS e de respectivas alíquotas estaduais vigentes em 2025 podem ser verificadas na tabela abaixo:

II.II.2. BASE DE CÁLCULO

II.II.2.A. INTRODUÇÃO

De modo geral, a base de cálculo do ICMS deverá corresponder ao valor da operação – resultado da soma de todos os valores e encargos inerentes à disponibilização da energia elétrica para o consumo, acrescidos do montante do ICMS deles integrante, que tenham sido cobrados, a qualquer título, da pessoa indicada como destinatária no documento fiscal em decorrência da execução de contrato de fornecimento de energia elétrica, por ela firmado com a empresa de distribuição.

Ocorre que as concessionárias de energia elétrica incluem na base de cálculo do ICMS também as despesas de transmissão e de distribuição (Tarifa de Uso do Sistema de Transmissão – TUST e Tarifa de Uso do Sistema de Distribuição), além do consumo do cliente, sendo certo que adicionam ainda outros encargos repassados a terceiros, o que acaba por inflar a base de cálculo do ICMS, que deveria incidir apenas sobre a efetiva demanda de energia.

Em razão dessa prática, há em nossos tribunais discussão sobre a inclusão ou não das tarifas de TUSD e TUST na base de cálculo do ICMS, a qual recentemente teve novo capítulo.

II.II.2.B Da Controvérsia acerca da inclusão/exclusão da Tarifa de Uso do Sistema de Distribuição – TUSD e da Tarifa de Uso do Sistema de Transmissão – TUST na base de cálculo do ICMS

A TUSD (Tarifa de Uso do Sistema Distribuição) é a contraprestação feita para concessionária de serviço público pela utilização de tais sistemas elétricos na geração e consumo de energia. Já a TUST (Tarifa de Uso do Sistema de Transmissão) é a tarifa que remunera o sistema de transmissão, que é paga pelos usuários da Rede Básica de energia elétrica: geradoras, distribuidoras, consumidores livres, e comercializadoras que importam e exportam energia elétrica. Tanto a Tarifa do Uso do Sistema de Distribuição (“TUSD”) quanto a Tarifa do Uso do Sistema de Transmissão (“TUST”) são cobradas do consumidor de energia elétrica, estando no ambiente regulado ou no ambiente de contratação livre, consistindo em uma contraprestação pelo uso do sistema (“uso do fio”). Estas tarifas integram os custos mensais do Sistema Integrado Nacional (SIN), que produz e transmite energia elétrica no país.

Desde 2017 há discussão judicial perante o Superior Tribunal de Justiça (STJ)sobre a validade da inclusão dessas tarifas na base de cálculo do ICMS. O principal argumento para a retirada das tarifas da base de cálculo do ICMS é o de que o ICMS é um imposto que deve incidir sobre o consumo da energia elétrica, sendo certo que tanto a transmissão quanto a distribuição seriam classificados como deslocamento da energia, de forma que estariam fora do campo de incidência do ICMS, já que “disponibilizar” a energia difere de “fornecer” energia. O fornecimento de energia somente é que estaria albergado no campo de incidência do ICMS.

Em 27 março de 2017, nos autos do Recurso Especial 1.163.020/RS, a 1ª Turma do STJ alterou a jurisprudência até então dominante e favorável aos contribuintes ao decidir a favor do fisco e contrário à exclusão da TUST e da TUSD, afirmando que não é possível dissociar as etapas do fornecimento de energia. Frise-se que até março de 2017 a orientação das turmas de direito público do STJ era favorável aos contribuintes. O STJ suspendeu os processos relacionados a esse tema em todo o país. O tema foi considerado como de repercussão geral, consistente no TEMA 986/STF – Inclusão da TUST e TUSD na base de cálculo do ICMS incidente sobre energia elétrica. Em decorrência, a tese firmada em julgamento será aplicável em processos semelhantes em trâmite em todos os tribunais do país, incluindo os suspensos.

Posteriormente, em 13 de março de 2024, sob o rito dos recursos especiais repetitivos (Tema 986), a Primeira Seção do Superior Tribunal de Justiça (STJ) estabeleceu, por unanimidade, que devem ser incluídas na base de cálculo do Imposto sobre Circulação de Mercadorias e Serviços (ICMS) de energia elétrica a Tarifa de Uso do Sistema de Distribuição (TUSD) e a Tarifa de Uso do Sistema de Transmissão (TUST), nas situações em que são lançadas na fatura de energia como um encargo a ser pago diretamente pelo consumidor final – seja ele livre (aquele que pode escolher seu próprio fornecedor de energia) ou cativo (os contribuintes que não possuem tal escolha).

Como o julgamento foi realizado sob o sistema dos repetitivos, a tese deve ser aplicada em processos semelhantes em trâmite nos tribunais de todo o país, incluindo as ações que haviam permanecido suspensas até março de 202 e que aguardavam a definição do precedente qualificado pelo STJ.

A Primeira Seção fixou que, até o dia 27 de março de 2017 – data de publicação do acórdão do julgamento na Primeira Turma –, estão mantidos os efeitos de decisões liminares que tenham beneficiado os consumidores de energia, para que, independentemente de depósito judicial, eles recolham o ICMS sem a inclusão da TUSD e da TUST na base de cálculo. Mesmo nesses casos, esses contribuintes deverão passar a incluir as tarifas na base de cálculo do ICMS a partir da data da publicação do acórdão do Tema Repetitivo 986.

A modulação de efeitos não beneficia contribuintes nas seguintes condições: a) sem ajuizamento de demanda judicial; b) com ajuizamento de demanda judicial, mas na qual inexista tutela de urgência ou de evidência (ou cuja tutela anteriormente concedida não mais se encontre vigente, por ter sido cassada ou reformada; e c) com ajuizamento de demanda judicial, na qual a tutela de urgência ou evidência tenha sido condicionada à realização de depósito judicial.

Na hipótese de processos com decisões transitadas em julgado, a seção considerou que os casos devem ser analisados isoladamente, pelas vias judiciais adequadas.

Merece atenção o fato de que o Supremo Tribunal Federal (STF), em decisão recente (maio/2025), sedimentou o entendimento, ainda em relação ao TEMA 9856, de que o STJ é a instância competente para julgar essa matéria, eliminando qualquer controvérsia envolvendo a modulação da decisão por parte do STJ.

Há que ser observado que a posição acima adotada pelo STJ abrange o período anterior à edição da Lei Complementar nº 194/2022. Referida Lei Complementar, através de seu artigo 2º, incluiu o artigo 3º, inciso X, na Lei Complementar nº 87/96, para dispor que a partir de 2022 não incide ICMS sobre a TUSD e a TUST, conforme segue:

“Art. 3º O imposto não incide sobre:

X – serviços de transmissão e distribuição e encargos setoriais vinculados às operações com energia elétrica. (Incluído pela Lei Complementar nº 194, de 2022)”

Nesse mesmo ano (2022), diversos Estados ajuizaram a Ação Direta de Inconstitucionalidade (ADI) nº 7195 perante o Supremo Tribunal Federal – STF com pedido de medida cautelar, para questionar a constitucionalidade da exclusão da TUST e da TUSD da base de cálculo do ICMS, em virtude da nova redação dada pela LC 194/22 ao artigo 3º, inciso X, da Lei Complementar nº 87/96, alegando invasão de competência estadual (artigo 155, § 2º, XII, “b”, da CF/88) e impactos fiscais bilionários, afetando inclusive repasses municipais. Em sessão virtual finalizada em 3 de março de 2023, o Plenário do STF referendou a medida cautelar anteriormente deferida pelo relator, Ministro Luiz Fux, suspendendo a eficácia do artigo 2º da LC 194/2022. O relator argumentou que a União poderia ter exorbitado sua competência suplementar, interferindo na autonomia tributária dos estados.

Até setembro de 2025, o mérito da ADI 7195 permanece pendente de julgamento no STF. Enquanto isso, a suspensão liminar mantém a inclusão da TUSD e TUST na base do ICMS, alinhando-se à tese do STJ no Tema 986. Tribunais regionais e estaduais têm seguido essa orientação, decidindo contra contribuintes em ações semelhantes.

II.II.2.C ICMS sobre TUST/TUSD – Conclusão Jurisprudencial Nacional

O Supremo Tribunal Federal, ao examinar no primeiro semestre de 2025 as ações judiciais relativas ao ICMS incidente sobre as tarifas de uso do sistema de transmissão e distribuição de energia elétrica (TUST/TUSD), reconheceu que a controvérsia possui natureza infraconstitucional, nos termos do Tema 986 do STJ. Prevalece, assim, o entendimento de que os valores destacados de TUST e TUSD na fatura integram a base de cálculo do ICMS, alcançando tanto consumidores do mercado cativo quanto do mercado livre, salvo os contribuintes com decisões judiciais transitadas em julgado anteriores a 27/03/2017 e cujos efeitos ainda estejam vigentes. A decisão repercute em todas as esferas estaduais brasileiras, trazendo segurança jurídica às administrações tributárias estaduais e restando pouco espaço para novos litígios judiciais.

Principais Consequências e Impactos

1. Segurança Jurídica e Encerramento da Controvérsia

- A decisão do STF coloca ponto final em uma das maiores disputas tributárias envolvendo energia elétrica, validando, de forma definitiva, o entendimento do STJ (Tema 986) de que as tarifas de transmissão (TUST) e de distribuição (TUSD) integram a base de cálculo do ICMS sempre que lançadas na fatura do consumidor final.

- Não há mais margem para novas demandas judiciais com teses de exclusão dessas tarifas após 27/03/2017, exceto para casos que possuem liminar ou decisão transitada em julgado anterior à publicação desse acórdão.

2. Impacto Fiscal para os Estados

- O julgamento evitou perdas bilionárias para as finanças estaduais. Estima-se que a decisão preserva até R$ 35 bilhões anuais para estados, por evitar a exclusão dessas tarifas da base do ICMS.

- Estados que já praticavam a inclusão agora atuam com respaldo definitivo, fortalecendo o pacto federativo e o orçamento público regional.

3. Impacto para Empresas e Consumidores

- As empresas que tinham ações ou questionamentos judiciais visando a exclusão da TUST/TUSD e não contavam com decisões liminares/provisórias válidas até 27/03/2017 deverão passar a calcular, recolher e eventualmente ajustar seus sistemas para incluir obrigatoriamente tais montantes na apuração do ICMS.

- Empresas com liminares válidas até o marco temporal ainda poderão, até o trânsito em julgado ou revogação dessas ordens, manter o benefício. Situações com ações judiciais a partir daquela data estão necessariamente obrigadas ao novo regime.

- A aplicação da decisão pode gerar passivos tributários retroativos para empresas que, confiando em julgamentos favoráveis provisórios, tenham deixado de recolher o imposto sobre TUST/TUSD após o prazo indicado pelo STJ e STF.

Síntese Prática

A decisão solidifica a obrigatoriedade de inclusão da TUSD e TUST na base de cálculo do ICMS da energia elétrica por parte de todos os contribuintes, preserva receitas relevantes para os cofres estaduais, elimina a insegurança jurídica no setor e sinaliza maior rigidez tributária para consumidores e empresas, especialmente grandes consumidores e agentes do mercado livre de energia.

O Estado de São Paulo, por exemplo, em face do impacto decorrente da decisão do STJ no Tema Repetitivo 986 iniciou em 1º de abril de 2025 uma ação de autorregularização voltada a 300 consumidores de energia elétrica, contribuintes e não-contribuintes regulares do ICMS (como hospitais, shoppings centers e bancos), com débitos relativos à incidência do ICMS sobre a Tarifa de Uso do Sistema de Distribuição (TUSD) e a Tarifa de Uso do Sistema de Transmissão (TUST) de energia elétrica. Esses consumidores podem regularizar sua situação de forma espontânea e sem penalidades. Ainda de acordo com o Portal da Sefaz-SP, até julho de 2025, mais de 204 milhoes de reais foram obtidos através dessa iniciativa.

II.II.3 OPERAÇÕES INTERNAS E INTERESTADUAIS DE DISTRIBUIÇÃO DE ENERGIA ELÉTRICA NO ESTADO DE SÃO PAULO

Em relação às operações internas e interestaduais relativas ao fornecimento de energia elétrica, teceremos a seguir comentários a respeito da tributação aplicável a tais operações.

As distribuidoras vendem e entregam fisicamente a energia aos consumidores cativos. Aos consumidores livres, as distribuidoras apenas entregam a energia, não a vendendo. Esses consumidores livres, portanto, compram a energia diretamente das geradoras ou comercializadoras e as pagam pela energia. Portanto, em princípio, as geradoras ou comercializadoras é que deveriam ser legalmente definidas como contribuintes de direito do ICMS pela legislação.

II.II.3.A CENÁRIO ATÉ 2021: QUESTIONAMENTO JUDICIAL ACERCA DE SUBSTITUIÇÃO TRIBUTÁRIA DAS DISTRIBUIDORAS

Ocorre que desde 2009, o Estado de São Paulo, promoveu, através do Decreto 54.177/09, uma mudança no Regulamento do ICMS prevendo que as distribuidoras deveriam atuar como substitutas tributárias e recolher o ICMS devido pelas geradoras ou comercializadoras, nos casos de venda de energia aos consumidores livres.

O Decreto foi questionado perante o STF. Foi ajuizada a ADIn 4281, que versou sobre a inconstitucionalidade da atribuição às empresas de distribuição de energia elétrica, da responsabilidade pelo recolhimento do ICMS incidente sobre as vendas de energia elétrica realizadas entre empresas comercializadoras e contribuintes paulistas, por mero decreto. Frise-se que essa atribuição da condição de substituta tributária das distribuidoras de energia importou em aumento das obrigações acessórias e do custo de conformidade às distribuidoras e aos consumidores de energia. A ADIN foi julgada procedente no final de 2020 pelo STF reconhecendo-se principalmente que apenas uma lei (e não um mero decreto) em sentido estrito poderia deslocar a responsabilidade tributária para terceiros. Os efeitos da decisão foram modulados pela Corte, e produziram efeitos apenas após a publicação do Acórdão, de forma que a legislação paulista sobre as operações de distribuição de energia elétrica sofreu profunda alteração em 2021 com a promulgação dos decretos 65.823/21 (já revogado) e 66.373/21, em vigor.

II.II.3.B CENÁRIO ATUAL: DECRETO 66.373/21- São Paulo altera a sistemática do recolhimento do ICMS nas operações com Energia Elétrica em Ambiente de Contratação Livre (ACL)

O Decreto revoga o Anexo XVIII do RICMS-SP e consolida as regras sobre a matéria nos artigos 425, 425-A a 425-H e 426 do RICMS-SP. A Portaria SRE 14/22 introduziu as obrigações acessórias relativas a essas disposições.

Atualmente, em vista do exposto acima, o recolhimento do ICMS nas operações com energia elétrica no Ambiente de Contratação Livre (ACL) em São Paulo foi profundamente redefinido pelo mencionado Decreto 66.373/21 e pela Portaria SRE 14/22. O modelo anterior, baseado na substituição tributária pelas distribuidoras e na obrigatoriedade da DEVEC, foi extinto. Agora, a responsabilidade pelo lançamento e pagamento do imposto depende da origem do fornecedor: quando o fornecedor (gerador ou comercializador) está sediado no Estado de São Paulo, é ele quem destaca e recolhe o ICMS na Nota Fiscal Eletrônica emitida ao consumidor paulista. Em contrapartida, se o fornecedor for de outro estado, a responsabilidade passa a ser do consumidor localizado em São Paulo, que deve obter inscrição estadual, emitir nota fiscal de entrada, apurar e recolher o ICMS por autolançamento, sempre observando os prazos previstos na legislação fiscal.

Além disso, há regras específicas para operações em que o consumidor está conectado à rede de distribuição (situação em que o distribuidor recolhe o ICMS relativo à conexão), ou à rede básica de transmissão (caso em que o próprio consumidor é responsável pelo imposto incidente sobre os encargos de uso da rede). O regime também prevê a possibilidade de adesão a um regime tributário simplificado para consumidores ou agentes originalmente não contribuintes do ICMS, desde que cumpridos os requisitos específicos, ficando, porém, vedado o aproveitamento de créditos.

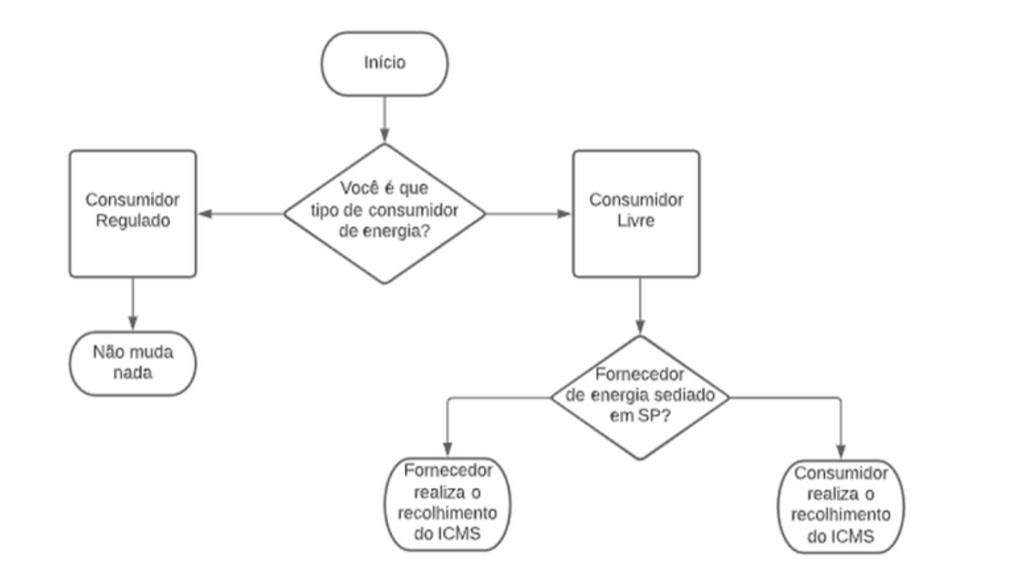

Essa nova sistemática traz mais clareza, segurança e alinhamento às decisões judiciais recentes, além de adequar São Paulo às melhores práticas de compliance fiscal do setor de energia elétrica. Confira-se:

Pontos-chave do Fluxograma

- Consumidor Regulamentado (ACR): O fluxo indica corretamente que “não muda nada” — o modelo do ICMS nas operações reguladas permanece inalterado, com a distribuidora sendo responsável pela apuração e recolhimento.

- Consumidor Livre (ACL):

- Se o fornecedor de energia (gerador/comercializador) está sediado em São Paulo: O próprio fornecedor é responsável pelo recolhimento e pelo destaque do ICMS na nota fiscal.

- Se o fornecedor está localizado fora de São Paulo: O consumidor paulista (destinatário da energia) é responsável pelo autolançamento e recolhimento do ICMS, cumprindo obrigações acessórias específicas, após realizar a inscrição estadual quando necessário.

Esta sistemática traz maior previsibilidade, alinhamento à decisão do STF na ADI 4281 e reduz discussões sobre substituição tributária, sendo crucial a adequação do compliance fiscal das empresas do ACL no estado.

II.II.3.C Operações Internas de Distribuição de Energia Elétrica – Alíquotas

No Estado de São Paulo, conforme previsto no artigo 52, inciso V, do RICMS de SP, as alíquotas aplicáveis são as seguintes:

- 12% (doze por cento), em relação à conta residencial que apresentar consumo mensal de até 200 (duzentos) kWh;

- 25% (vinte e cinco por cento), em relação à conta residencial que apresentar consumo mensal acima de 200 (duzentos) kWh

- 12% (doze por cento), quando utilizada no transporte público eletrificado de passageiros;

- 12% (doze por cento), nas operações com energia elétrica utilizada em propriedade rural, assim considerada a que efetivamente mantiver exploração agrícola ou pastoril e estiver inscrita no Cadastro de Contribuintes do ICMS.

Observe-se que as alíquotas podem ser diferentes em outros Estados. No Estado do Rio de Janeiro, conforme previsto no artigo 14, inciso VI, da Lei nº 2.657/1996, as alíquotas incidentes sobre operações com energia elétrica são as seguintes:

- 18% (dezoito por cento) até o consumo de 300 quilowatts/hora mensais;

- 25% (vinte e cinco por cento) quando acima do consumo estabelecido na alínea “a”;

- 6% (seis por cento) quando utilizada no transporte público eletrificado de passageiros.

II.II.3.D Nota Fiscal Eletrônica de Energia Elétrica (NF3-e) – Novos Prazos e Obrigações

O Ajuste SINIEF 03/2025 modulou o cronograma de obrigatoriedade da Nota Fiscal de Energia Elétrica Eletrônica (NF3-e), especialmente no Estado de São Paulo, prorrogando o prazo para implementações sistêmicas pelos contribuintes para 1º de outubro de 2025.

Trata-se de obrigação acessória imprescindível, exigindo o correto destaque de tributos (ICMS/TUST/TUSD/PIS/COFINS), adoção dos leiautes fixados pela Receita Estadual e Federal e integração com sistemas de gestão empresarial dos agentes, sob pena de autuações fiscais e restrições operacionais.

A NF3-e representa não só uma obrigação fiscal e documental, mas um verdadeiro divisor de águas para a padronização, a rastreabilidade e a transparência das operações de energia elétrica em São Paulo, com amplas repercussões do ponto de vista tributário, contábil, operacional e regulatório.

II.II.4. Operações Interestaduais de distribuição de Energia Elétrica

A operação de fornecimento de energia elétrica para pessoa física ou jurídica em Estados distintos é imune à incidência do ICMS, conforme previsto no artigo 155, inciso X, alínea “b”, da Constituição Federal do Brasil:

“Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos sobre:

X – não incidirá:

b) sobre operações que destinem a outros Estados petróleo, inclusive lubrificantes, combustíveis líquidos e gasosos dele derivados, e energia elétrica.”

Contudo, a operação de distribuição da energia elétrica somente terá direito à referida imunidade se a pessoa física ou jurídica adquirente utilizar a energia elétrica para a produção mercadorias ou prestação de serviços destinados a comercialização ou à industrialização. Significa dizer que, nos termos do artigo 2º, parágrafo 1º, inciso III, da Lei Complementar nº 87/96, para se beneficiar da imunidade a energia não poderá ser vendida para consumidor final.

Importante ressaltar que existem decisões judiciais em que as empresas adquirentes da energia elétrica em operações interestaduais para utilização na industrialização ou comercialização de outros produtos foram consideradas como consumidoras finais da energia, atraindo, portanto, a incidência do ICMS em tais operações1.

No entanto, o Supremo Tribunal Federal ao julgar o RE nº 748.543, sob a sistemática da repercussão geral, tema nº 689, decidiu que na operação interestadual de fornecimento de energia elétrica apenas o Estado de destino é competente para cobrar o ICMS do consumidor final, que utilizar a energia elétrica no processo de industrialização de produtos referentes a sua atividade fim.

O trânsito em julgado do referido acórdão ocorreu em 07/11/2020, sendo certo que todos os processos que versam sobre essa questão no território nacional devem ser julgados em consonância com a decisão da Suprema Corte.

A decisão do STF no RE 748.543 (Tema 689), com trânsito em julgado em novembro de 2020, fixou que somente o Estado de destino pode cobrar o ICMS nas operações interestaduais de fornecimento de energia elétrica ao consumidor final para fins de industrialização de produtos ligados à sua atividade principal. O Estado de origem não pode exigir o imposto nessas hipóteses.

Isto significa, em termos mais práticos, que quando uma indústria compra energia elétrica de outro estado para usar no seu processo produtivo, só o estado para onde a energia vai (o de destino da empresa consumidora) pode cobrar o imposto ICMS. O estado que enviou a energia não pode cobrar esse imposto nessas situações. Com isso, evitam-se cobranças duplicadas e se garante que o imposto beneficie o estado onde o consumo realmente acontece, trazendo mais segurança para empresas e estabilidade para as regras fiscais nacionais.

Esta tese é aplicável e obrigatória para todos os casos semelhantes no Brasil e reforça o federalismo fiscal, beneficiando o consumidor industrial que importa energia elétrica de outro estado para fabricação de seus produtos.

Em relação às alíquotas, a título de exemplificação, seguem abaixo as alíquotas aplicáveis nos Estados de São Paulo e ao Rio de Janeiro:

II.II.3.E. Alíquotas

No Estado de São Paulo, conforme previsto no artigo 52, inciso II e III, do RICMS/SP, devem ser aplicadas as seguintes alíquotas:

- Nas operações interestaduais destinadas aos Estados das regiões Norte, Nordeste e Centro-Oeste e ao Estado do Espírito Santo: 7% (sete por cento) e

- Nas operações interestaduais destinadas aos Estados das regiões Sul e Sudeste: 12% (doze por cento)

Nos demais Estados, pode haver variação, de acordo com sua localização nas Regiões do país.

No Estado do Rio de Janeiro, de acordo com o artigo 14, inciso III, da Lei nº 2.657/1996, devem ser aplicadas as seguintes alíquotas nas operações interestaduais:

- quando o destinatário, contribuinte ou não do imposto, estiver localizado nas regiões Norte, Nordeste, Centro-Oeste e no Estado do Espírito Santo: 7% (sete por cento);

- quando o destinatário, contribuinte ou não do imposto, estiver localizado nas demais regiões: 12% (doze por cento).

II.II.4. Regime Tributário Simplificado no Estado de São Paulo:

Encontra-se previsto na Portaria SRE nº 14/2022 o Regime Tributário Simplificado para lançamento e pagamento do imposto pelos destinatários, quando a condição de contribuinte decorrer exclusivamente das operações com energia elétrica.

O Regime Tributário Simplificado do ICMS Paulista, previsto nos artigos 16 a 18 da Portaria SRE 14/2022 e nos arts. 425-B, 425-D e 426 do RICMS-SP, permite ao consumidor livre (ou alienante, conforme o caso) desburocratizar obrigações acessórias específicas na aquisição de energia elétrica exclusiva para consumo, mediante termo de adesão, com a contrapartida de não poder creditar-se do imposto nessas operações.

O Regime Simplificado consiste basicamente na emissão de NF-E (Nota Fiscal eletrônica) e recolhimento do ICMS, dispensando o contribuinte da apresentação e da entrega da Guia de Informação e Apuração do ICMS – GIA/SP e da Escrituração Fiscal Digital – EFD ICMS-IPI. Todavia, durante o período em que o destinatário estiver sujeito ao referido regime, haverá a vedação de aproveitamento de quaisquer créditos do imposto.

II.II.5. ISENÇÃO E BENEFÍCIOS FISCAIS

II.II.5.1. Isenção a Produtor Rural

Há isenção do ICMS, prevista em Convenio Confaz 76/91, sobre o fornecimento de energia elétrica a estabelecimento rural, caso sejam atendidas as condições (manter exploração agrícola ou pastoril, estar inscrito no Cadastro de Contribuintes do ICMS).

II.II.5.2. Benefícios para Modalidades de GD – Geração Distribuída

Há isenção, concedida pelos Estados e pelo Distrito Federal, decorrente do Convênio ICMS 16/2015, para operações com geração distribuída. O regime jurídico atual permite a concessão de isenções fiscais até 31 de dezembro de 2032, com redução anual de 20% sobre o benefício a partir de 1º de janeiro de 2029, segundo as regras nacionais vigentes.

No Estado de São Paulo, o Decreto 67.521/2023 alterou o artigo 166 do Anexo I do RICMS-SP, estendendo a isenção do ICMS nas operações internas de energia elétrica realizada por microgeradores e minigeradores para outras modalidades de geração distribuída e centrais geradoras de energia solar fotovoltaica com potência instalada de até 5MW. Contudo, por legislação estadual complementar, o benefício paulista está, atualmente, autorizado até 31 de dezembro de 2026. Assim, o prazo efetivo da isenção em São Paulo é menor que o do regime federal, exigindo acompanhamento normativo para eventuais novas prorrogações.

Tributação Progressiva Sobre Geração Solar Distribuída

Destaca-se o início da cobrança efetiva do fio B (Tarifa de Uso do Sistema de Distribuição) sobre a energia excedente injetada na rede por sistemas de micro e minigeração fotovoltaica conectados após janeiro de 2023. Em 2025, o percentual cobrado atinge 45% do componente tarifário correspondente, impactando diretamente a rentabilidade do modelo de compensação, sobretudo para novos projetos. Recomenda-se análise detalhada dos contratos de distribuição e geração distribuída para correta apuração dos créditos e tributos incidentes na operação, evitando surpresas nas obrigações fiscais e no fluxo de caixa dos investidores e consumidores.

II.III.TRIBUTO MUNICIPAL: CONTRIBUIÇÃO DO SERVIÇO DE ILUMINAÇÃO PÚBLICA

Essa contribuição municipal incide sobre a energia elétrica e é denominada de CIP ou COSIP e destina-se a custear o serviço de iluminação pública dos municípios, melhorando a iluminação de todas as vias públicas, praças, viadutos, estrada e túneis, tornando-os mais seguros.

A CIP varia de acordo com as alíquotas fixada por cada município. Como regra geral, as alíquotas relacionam-se à carga disponibilizada pela concessionária e pelo tipo de consumidor. Ela é cobrada inclusive dos usuários beneficiários da nova tarifa social, objeto do capítulo seguinte, enquanto houver consumo registrado.

III.Mercado Livre Universal e Reflexos Tributários a partir de 2025

A partir de 2025, normas federais iniciaram a implementação da abertura universal do mercado livre de energia, assegurando cronograma para que consumidores de baixa e média tensão possam optar por fornecedores do Ambiente de Contratação Livre (ACL). Tal mudança impacta a sistemática do recolhimento de encargos e tributos, exigindo o aprimoramento dos controles fiscais quanto à sujeição ativa do ICMS, PIS/COFINS (ou CBS/IBS), a responsabilidade tributária e mecanismos de reporte junto aos fiscos estaduais e federais. O novo ambiente exige análise contratual rigorosa para evitar bitributação, garantir correta apropriação dos créditos fiscais e ajustar sistemas de emissão de documentos fiscais eletrônicos para múltiplos agentes.

IV Reflexos Tributários da MP 1.300/2025 na Estrutura do Setor Elétrico

A Medida Provisória nº 1.300/2025 consubstancia uma profunda transformação legislativa no setor elétrico nacional, impactando de forma expressiva a dinâmica tributária relativa à energia elétrica. Dentre as principais inovações, destaca-se a ampliação da Tarifa Social de Energia Elétrica, que passa a garantir isenção integral do pagamento para consumidores enquadrados em programas sociais federais, indígenas, quilombolas e idosos beneficiários do BPC, desde que o consumo mensal não exceda 80 kWh. Essa isenção gera relevante redistribuição do custo fiscal para a coletividade, uma vez que o subsídio será rateado entre todos os consumidores do Sistema Interligado Nacional, refletindo na apuração das bases tributárias indiretas e nos encargos setoriais.

A MP 1.300/2025 também estabelece o cronograma de universalização do acesso ao Mercado Livre de Energia, processo que se inicia em 2026 e culminará em 2027 com a inclusão de consumidores residenciais e pequenas empresas. Essa mudança afeta decisivamente a sujeição ativa, o cálculo e a responsabilidade pelo recolhimento do ICMS, IBS/CBS (após a reforma tributária), além de redesenhar a incidência sobre tarifas de uso (TUST/TUSD) e exigir aprimoramento do compliance fiscal das empresas do setor.

Outro ponto de grande relevância é a limitação temporal dos descontos concedidos nas tarifas de uso das redes de transmissão e distribuição (TUST/TUSD) para fontes renováveis, medida pela qual apenas contratos celebrados até 31 de dezembro de 2025 manterão direito ao benefício durante sua vigência inicial, sendo vedadas prorrogações ou renovações com manutenção dos mesmos incentivos tributários e tarifários. Tal restrição demanda detalhada avaliação fiscal dos projetos de geração incentivada e pode influenciar fortemente o planejamento tributário das empresas atuantes no segmento.

Por fim, a MP promove ajustes na repartição dos encargos setoriais, especialmente a Conta de Desenvolvimento Energético (CDE), potencialmente alterando a base de repasse de tributos e encargos na tarifa final do consumidor, com impacto direto no cálculo de ICMS, PIS/COFINS e, futuramente, IBS/CBS.

A Medida Provisória nº 1.300/2025 encontra-se em fase avançada de tramitação no Congresso Nacional — prazo constitucional até setembro de 2025 — e deve ser convertida em lei ordinária neste exercício. Até sua conversão definitiva, pontos como critérios de acesso ao mercado livre, implementação do Supridor de Última Instância (SUI) e detalhes da separação contábil terão regulamentação infralegal pela ANEEL e pelo Ministério de Minas e Energia, com cronograma já previsto para etapas escalonadas a partir de 2026. A expectativa do setor é que a universalização plena do ACL ocorra até 2027-2028, com intensa adaptação regulatória e fiscal em curso.

V. Lei 15.103/2025 (PATEN) – Incentivos Fiscais e Instrumentos Tributários na Transição Energética

A Lei nº 15.103/2025 institui o Programa de Aceleração da Transição Energética (PATEN), estruturando um moderno arcabouço de incentivos fiscais e instrumentos financeiros para alavancar investimentos em projetos de modernização da matriz energética, geração de energias renováveis, eficiência energética e inovação tecnológica.

Dentre as principais inovações tributárias, destaca-se a permissão para que créditos tributários federais ou estaduais, inclusive aqueles objeto de transação ou parcelamento, possam ser utilizados como garantias para obtenção de financiamentos vinculados a projetos certificados pelo PATEN. Essa previsão representa importante ferramenta para regularização fiscal, viabilizando a compensação de débitos tributários por meio de aportes em projetos estratégicos de sustentabilidade energética, sob critérios regulatórios rigorosos, incluindo análise de compliance e certificação ANEEL.

Ademais, a lei dispõe que valores não alocados em projetos do PATEN até o encerramento de cada exercício financeiro devem ser transferidos à Conta de Desenvolvimento Energético (CDE), impactando o equilíbrio econômico-financeiro do setor e contribuindo de forma indireta para a modicidade tarifária e consequentemente para a neutralidade ou redução da carga tributária repassada ao consumidor final.

A Lei 15.103/2025 cumpre um duplo papel: viabiliza investimentos estruturantes e direcionados ao desenvolvimento tecnológico do setor elétrico e, ao mesmo tempo, inova nos mecanismos de compliance e transação tributária sustentável, marcando uma nova era de alinhamento entre a política fiscal, os objetivos de transição energética e a justiça tributária.

Observe-se que a sua efetiva operacionalização ainda depende de regulamentação federal, especialmente pelo Ministério de Minas e Energia (MME) e o BNDES, quanto à definição dos critérios de aprovação de projetos, funcionamento do Fundo Verde de Garantias e a estrutura dos processos de certificação ANEEL para projetos sustentáveis elegíveis. Ainda não há, até setembro de 2025, projetos privados em larga escala certificados ou financiados diretamente via PATEN, mas o governo anuncia para o último trimestre do ano os primeiros editais, tomando projetos em infraestrutura, biogás, hidrogênio, resíduos e modernização de redes elétricas como prioridade.

Vi. REFORMA TRIBUTÁRIA DE 2025 E EFEITOS NA TRIBUTAÇÃO DA ENERGIA ELÉTRICA

A recente Reforma Tributária, consolidada principalmente pela Lei Complementar nº 214/2025, introduziu mudanças estruturais significativas na tributação do setor elétrico brasileiro, com efeitos diretos sobre a incidência e base de cálculo dos tributos incidentes sobre a energia elétrica.

- A LC 214/2025 criou novos tributos: o Imposto sobre Bens e Serviços (IBS), de competência subnacional, e a Contribuição Social sobre Bens e Serviços (CBS), de competência federal, que substituem o PIS/COFINS e o ICMS na cadeia de consumo.

- A implantação dos novos tributos, Imposto sobre Bens e Serviços (IBS) e Contribuição Social sobre Bens e Serviços (CBS), seguirá cronograma de transição que inicia em 2026 e se estende até 2033, conforme determina a Lei Complementar nº 214/2025.

Em 2026, haverá fase teste com alíquotas simbólicas (IBS 0,1% e CBS 0,9%), período destinado à adaptação dos sistemas das empresas e à calibração operacional do novo modelo.

A partir de 2027, o CBS será implementado em sua alíquota efetiva, extinguindo o PIS/COFINS. Já o IBS terá alíquota progressiva: entre 2029 e 2032, as alíquotas de ICMS/ISS serão reduzidas anualmente (de 90% para 60% em quatro etapas), por outro lado as alíquotas do IBS aumentarão gradualmente, até que, em 2033, ICMS, ISS e benefícios fiscais estaduais/municipais sejam definitivamente extintos e o novo sistema entre em plena vigência.

Durante o período de transição, a neutralidade tributária será assegurada e os créditos acumulados dos tributos extintos poderão ser compensados ou ressarcidos, conforme previsto nos regulamentos específicos.

- Diante do exposto acima, verifica-se que a Reforma Tributária prega a utilização de uma alíquota única para todos os bens e serviços, que simplificará o sistema, já que substituirá as diferentes alíquotas de ICMS incidentes em cada Estado;

- Nessa nova estrutura tributária, o próprio tributo não será incluído em sua base de cálculo (incidência “por fora” do IBS e da CBS), garantindo a não cumulatividade;

- Um dos principais princípios da Reforma Tributária, consistente na tributação no destino pelo IBS e CBS não impacta o setor, pois o ICMS incidente s

- A tributação no IBS/CBS ocorre no momento do pagamento, não necessariamente na entrega física da energia, exigindo adaptações contratuais e fiscais nas empresas do setor.

- A responsabilidade pelo recolhimento varia conforme o ambiente de contratação: no Ambiente Regulamentado, as distribuidoras recolhem os tributos; no Livre, o gerador ou comercializador é responsável quando a venda destina-se ao consumo. Nas aquisições multilaterais, o adquirente recolhe os tributos.

- A transmissão de energia sofre tributação no momento do pagamento pelo serviço prestado.

- A legislação prevê desoneração para a geração distribuída, com exclusão da energia compensada da base de cálculo do IBS/CBS, mantendo incentivos similares aos atuais.

- A Reforma também definiu que não incidirá Imposto Seletivo sobre energia elétrica, dissipando preocupações anteriores sobre tributações adicionais.

- A transparência dos custos tributários será ampliada, com destaque dos tributos nas notas fiscais, propiciando melhor controle e potencial redução da tarifa para o consumidor final.

- A reforma mantém características do regime atual como o diferimento da tributação para o consumo final, com foco na simplificação e na neutralidade da carga fiscal no setor, mas exige que as empresas adaptem seus controles e contratos às novas regras.

Essas alterações integram a modernização do sistema tributário brasileiro e devem impactar positivamente o setor elétrico, desde que acompanhadas por regulamentação adequada da ANEEL e do governo para evitar sobreposição tributária e insegurança jurídica.

Autoras: Sabine Ingrid Schuttoff / Claudia Derenusson Riedel / Camila Santana

De Luca, Derenusson, Schuttoff & Advogados – DDSA

Rua James Joule, 92 – 6º Andar – Brooklin

04576-080 – São Paulo – SP

Tel.: +55 (11) 3040 4040